研究报告内容摘要:

◆行业回顾:行业景气,优质个股表现突出、估值持续提升

化妆品行业获益消费升级,当前处成长期,叠加其必选消费属性,受终端零售疲软影响较小。近年上市公司业绩出现分化、增速呈现波动,主要受到终端零售波动及化妆品渠道变迁、新营销方法兴起等影响,存货周转及应收账款周转率近年持续改善,总体经营较为健康。

2019年年初至今(截止19.12.05)化妆品板块超越大盘、累计涨幅37.36%,其中部分优质个股股价表现突出、估值持续提升。

◆品牌商:获益消费升级、行业景气,变化快速考验品牌运营能力

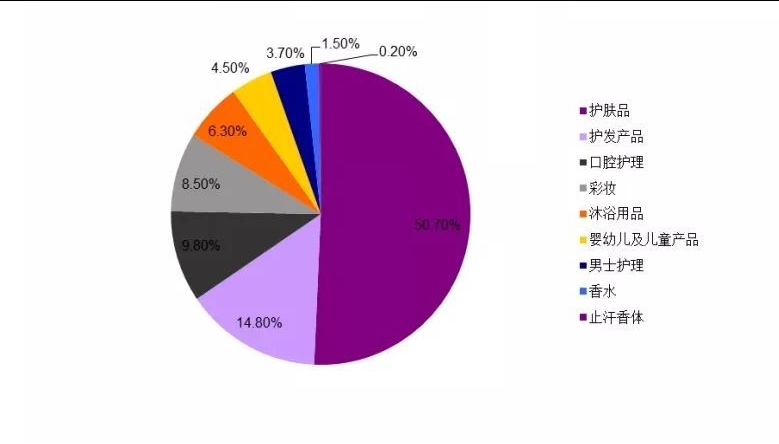

获益于三四线城市消费升级,我国化妆品行业持续成长、景气度较高。2018年零售市场规模4102亿元,2013~2018年年均复合增速9%。本土品牌把握行业机遇、地位提升,2018年市占率22%、较2009年提升8PCT。

短期消费者、营销、渠道变化考验品牌商趋势把握能力,国际品牌加速布局中国市场,看好积极拓展成长品类、与国际品牌错位竞争、最大限度分享行业红利的本土品牌。长期空间广阔,获益主力消费人群增长及人均消费水平提升、行业景气有望持续,多品牌与产品力构筑长期竞争力。

◆代运营商:成长居优、处上升通道,长期看竞争全面升级

化妆品代运营景气度在化妆品产业链中最高,主要获益于化妆品品类景气、叠加背靠成长性最高的电商渠道。2018年代运营行业市场规模9623亿元,2013~2018年均复合增速51%。基础服务门槛低,集中度低,宝尊电商、丽人丽妆、壹网壹创等多元服务提供商龙头初现。

短期来看,化妆品品牌纷纷加速布局电商渠道、且缺乏运营经验,对代运营存需求,行业处上升通道。长期来看,代运营商从属于品牌商、易受品牌商自身策略调整影响,内部竞争由站内引流向站外营销全面升级。

◆生产商:小行业,大寡头

下游化妆品需求释放带动代加工快速增长,2018年我国化妆品生产产值410亿元、2004~2018年年均复合增速10.56%。代工需求产生于小品牌、渠道商的外包生产及大品牌的部分外包生产,当前行业集中度较低。参考国际经验,长期看强研发、拓品类、升客户的公司有望成为寡头。

◆投资建议

看好我国化妆品行业获益消费升级整体景气,生产、品牌、代运营服务等均快速发展,其中品牌商主导产业链、代运营景气度最高。从韩国经验可知品牌龙头估值持续提升、可获较高估值溢价。

分板块来看:1)品牌商获益于人均消费水平提升、主力消费人群增长,可持续景气,短期抓住行业趋势变化、与国际品牌差异化竞争,长期强研发、多品牌发展有望做强做大,推荐珀莱雅、丸美股份、华熙生物、上海家化等。2)化妆品代运营商获益品牌加码布局电商渠道、对代运营需求持续增长,行业景气望持续,长期看竞争将全面升级,推荐壹网壹创。

◆风险分析:消费升级不及预期、零售疲软、国际品牌加大促销力度、未能把握行业趋势变化。